Le jeudi 15 janvier 2015 a été une journée particulièrement mouvementée sur le marché des devises, le forex.

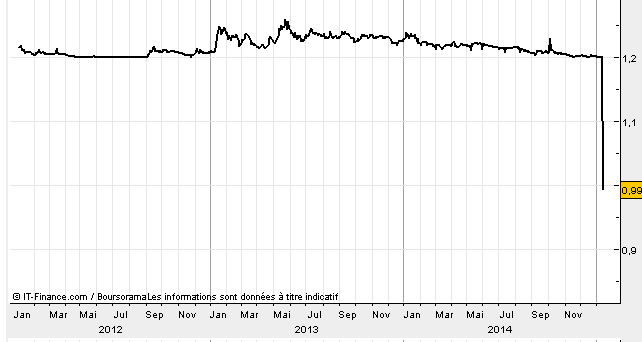

Depuis plus de 3 ans, la paire EUR/CHF n’était pas passée sous les 1,2 CHF pour 1 euro.

Suite a cette annonce surprise, le cours de l’euro a chuté de près de 15% par rapport au franc suisse en quelques secondes. Les transactions ont même été interrompues chez de nombreux brokers forex pendant quasiment 1 heure.

Les brokers n’ayant pu déboucler les positions de leurs clients, plusieurs se retrouve en situation de faillite.

Alpari UK et ExcelMarkets ont fait faillite alors que FXCM doit près de 225 millions de dollars à ses clients.

La fin du cours plancher aura également un impact non négligeable sur l’économie suisse dont la balance commerciale excédentaire était protégée par cet amarrage à l’euro et sur les particuliers et sociétés qui ont pris des emprunts libellés en francs suisse.

Pourquoi un cours plancher avait été mis en place ?

En 2011, un cours plancher (ou PEG) avait été mis en place sur la paie EUR/CHF pour éviter que le franc suisse ne s’apprécie trop face à l’euro et ne pas pénaliser les exportations.

L’économie suisse, ce n’est pas seulement des banques privées et des hedge funds, c’est surtout beaucoup d’entreprises industrielles que se soit dans le luxe (Swatch, Rolex) ou la pharmaceutique (Novartis, Roche). Leur point commun c’est qu’elles font la majorité de leur chiffre d’affaires à l’étranger, leurs revenus sont donc en dollars ou en euros alors que les salaires sont eux payés en francs suisses.

Les craintes sur les dettes souveraines de la zone euro faisait chuter l’euro face au CHF, ce faisait chuter les marges des entreprises suisses exportatrices.

La BNS était obligé d’acheter massivement des devises étrangères Euro, dollars pour équilibrer le taux de change EUR/CHF autour de 1,2 CHF pour 1 euro.

Pourquoi la BNS a-t-elle mis fin au cours plancher ?

Maintenir un cours plancher a un coût très important car elle oblige la banque centrale suisse a dépenser des milliards pour acheter d’autres devises.

La BNS se retrouve seule face à l’ensemble des acteurs du marché et c’est rarement tenable sur le long terme car cela nécessite une puissance financière très importante.

On se souvient de la chute de la livre Sterling en partie orchestrée par George Soros en 1992. Dans ce cas là, c’était l’inverse, la banque centrale anglaise essayait de maintenir le niveau de la livre sterling en en achetant sur le marché et en vendant les autres devises mais elle n’avait pas pu résister face au marché. Après avoir dépensé plusieurs milliards pour soutenir la livre sterling, elle avait fini par renoncer et dévaluer sa monnaie. Lire Comment George Soros a détruit l’ancêtre de l’euro.

D’après la Royal Bank of Scotland, le bilan de la banque centrale suisse représente plus de 80% du PIB de la Suisse.

A titre de comparaison, le bilan de la BCE représente environ 25% du PIB européen, ce ratio est sensiblement le même pour le bilan de la FED comparé à l’économie américaine. 20% pour le bilan de la banque d’Angleterre et 60% pour la BOJ (Bank of Japan).

La BNS n’avait plus les moyens de maintenir ce peg EUR/CHF. A la suite de la crise du rouble fin 2014, le franc suisse avait vu son statut de valeur refuge renforcé ce qui avait contraint la BNS a abaisser son principal taux directeur jusqu’au taux négatif de -0,25%. Un taux négatif signifie que l’investisseur paie pour prêter de l’argent à la Suisse.

Pouvez-t-on prévoir la fin du dispositif ?

Il est toujours facile de prévoir à posteriori.

On savait que ce dispositif ne pouvait pas durer éternellement et les moyens de la BNS, aussi important soient-ils, n’étaient pas illimités. Il y a eu des signes avant-coureurs comme le passage du taux directeur de la BNS en territoire négatif ou la taille du bilan de la banque nationale suisse mais on ne pouvait pas précisément savoir quand ce cours plancher allait prendre fin.

Une annonce surprise pleine d’amateurisme

L’annonce de la fin du cours plancher jeudi 15 janvier 2015 vers 10h30 a surpris beaucoup de monde.

Ce type d’annonce se fait rarement en pleine journée et sans préparations.

Du coté des Etats-Unis, la FED annonce une forward guidance pour préparer les investisseurs aux changements à venir. Par exemple, elle explique que les taux remonteront dans un horizon de 2-3 ans. Aucune préparation de ce type du coté de la BNS.

La BNS aurait pu annoncer un nouveau taux plancher plus bas que le précédent ou encore simplement rappeler que le franc suisse n’avait pas pour vocation d’être éternellement pegged avec l’euro.

Thomas Jordan, directeur de la BNS n’a jamais un fervent partisan du principe de forward guidance. Ce qui explique que 3 jours avant l’annonce de la fin du cours plancher, certains cadres de la BNS affirmaient encore que le PEG entre le euro et le CHF était l’un des piliers de la BNS.

Plusieurs rumeurs sur le fait que la BCE allait accélérer son programme de rachat ont circulé cette semaine. Ce type d’action aurait pour conséquence de baisser la valeur de l’euro et de rendre encore plus compliqué le maintien du cours plancher EUR/CHF. La BNS a pu vouloir anticiper les annonces qui découleront de la réunion de la BCE le 22 janvier.

Thomas Jordan estime maintenant que « le franc est nettement surévalué par rapport au dollar et à l’euro » et que la réaction des marchés a été excessive. On ne peut toutefois pas se reposer sur les déclarations d’une personne qui peut déclarer tout et son contraire à quelques jours d’intervalles.

Les conséquences de l’abandon du cours plancher

L’impact sur l’économie suisse

Quelques heures après cette décision, la bourse de Zurich affichait une baisse de 12%. Les marchés craignent que la forte hausse du franc suisse face aux autres devises n’impactent négativement l’industrie suisse fortement exportatrice. Les entreprises Swatch, Roche ou Novartis réalisent la majorité de leur chiffre d’affaires à l’export en dollars ou en euros alors que leurs dépenses sont en francs suisse.

Il faudra attendre les résultats du 1er trimestre pour savoir si certaines entreprises suisses se sont couvertes contre ce risque de change ou si elles se sont toutes reposées sur le taux plancher mis en place par la BNS.

Les entreprises suisses exportatrices auront cependant bénéficiées pendant plus de 3 ans d’un taux de change favorable, artificiellement ajusté par la BNS. Ce sont les milliards dépensées par la banque nationale suisse qui ont boostés les marges de ces entreprises ces dernières années.

La situation n’est pas facile pour l’économie suisse car la force du CHF n’est pas seulement dépendante de la balance commerciale de la Suisse mais également de son statut de valeur refuge, ce qui paradoxalement pénalise ses entreprises exportatrices et son économie.

Faillites chez les brokers forex

La hausse brutale du CHF a surpris beaucoup de traders sur le forex, particulièrement ceux qui utilisaient un effet levier important.

Les variations entre 2 devises sur le forex étant généralement de faible ou moyenne amplitude, les trades forex utilisent beaucoup l’effet levier qui multiplie les gains mais également les pertes… Certains brokers forex proposent des leviers allant jusqu’à 500 fois la mise initiale.

Un trader qui aurait pris une position longue sur l’EUR/CHF avec une mise initiale de 1000€ et un effet levier de x500 aurait perdu 75000€ avec la baisse de 15% de l’EUR/CHF.

En pratique, la plupart des brokers forex « protègent’ leurs clients en vendant automatiquement les positions lorsque les liquidités présentes sur le compte ne couvrent plus la perte, ce qui empêche normalement de se retrouver avec un compte en négatif.

Cette protection offerte par le broker est facile à appliquer sur un marché liquide avec des variations normales mais ce n’est pas le cas lors d’un événement exceptionnel comme ce jeudi. Le taux de change ayant chuté d’un seul coup d’environ 15%, il n’y avait aucun moyen de couper les pertes en vendant les positions avant. Pour vendre ses positions, il faut trouver un acheteur et il n’y en avait pas. Les transactions ont même été bloquées pendant près d’une heure chez la plupart des brokers forex.

De nombreux clients se sont retrouvés avec des comptes en négatifs alors que ce n’était théoriquement pas possible. Selon les conditions de chaque broker forex, la perte revient soit au broker, soit au client.

Des traders particuliers ont certainement perdus beaucoup mais c’est la situation des courtiers forex qui inquiète.

FXCM, l’un des principaux courtiers forex, doit 225 millions de dollars à ses clients et a du négocier en urgence un prêt de 300 millions de dollars sur 2 ans avec Leucadia à un taux de 10%.

IG Markets limite les dégâts avec 45 millions de perte.

D’autres ont eu moins de chance, Alpari UK et ExcelMarkets sont en faillite.

Il faut rappeler que le trading sur le forex est une activité spéculative et risquée. Il convient de choisir un courtier forex avec un bilan solide, qui limite l’accès à l’effet levier et qui est bien évidemment dans la liste des brokers autorisés par l’AMF.

Les dettes libellées en CHF explosent

La hausse brutale du franc suisse va également impacter toutes les personnes morales ou physiques qui ont emprunté de l’argent libellé en CHF.

Les crédits libellé en CHF ont été largement émis entre 2006 et 2008 dans de nombreux pays de l’est de l’Europe.

40% des crédits immobiliers en Pologne sont libellés en francs suisse.

En France, se sont les collectivités territoriales qui ont été friandes de ce type de crédit qui permettait à l’époque de profiter d’un taux très bas.

La plupart des emprunteurs qui ont consciemment ou non occulté le risque de change se retrouvent maintenant dans une situation difficile. Un emprunt de 100000€ libellé en CHF en 2008, s’élève en 2015 à 150000€.

Comme souvent dans cette situation, les emprunteurs n’assumant pas leurs responsabilités risquent de se retourner contre leur banque en affirmant qu’ils n’étaient pas au courant du risque encouru.