On voit de plus en plus de publicité ventant les mérites de la gestion pilotée. « Entrez dans le cercle privé de la gestion financière haut de gamme », « confiez votre épargne à des experts ». Toutes ces publicités visent à faire croire à l’épargnant qu’il peut bénéficier d’une gestion de patrimoine haut de gamme, comme les plus fortunés. En passant, contrairement aux croyances populaires, la gestion financière des grandes fortunes n’est pas toujours très efficiente…

La gestion pilotée, qu’est ce que c’est ?

La gestion pilotée (ou gestion sous mandat) est un moyen de déléguer tout ou partie de la gestion de son patrimoine financier à un professionnel. Vous signez un mandat de délégation et le professionnel prend ensuite les décisions d’investissements pour vous, selon le profil de risque qui a été établi.

La gestion pilotée permet d’avoir une gestion flexible de son patrimoine sans passer trop de temps à se préoccuper des investissements.

La baisse de la rentabilité des fonds en euros incitent les particuliers a rediriger une partie de leur épargne sur des unités de compte à plus fort rendement. Mais la plupart des particuliers ont peur de prendre des décisions d’investissements eux-mêmes et ne se sentent pas compétente sur le sujet, ce qui fait le succès de la gestion pilotée.

La gestion pilotée de Boursorama

Boursorama propose une offre de gestion pilotée « sans frais supplémentaires » pour son assurance-vie , Boursorama Vie.

La gestion pilotée de Boursorama Vie est gérée par la société de gestion Edmond de Rothschild Asset Management, un asset manager assez connu sur la place. Mais n’allez pas croire qu’un conseiller étudiera en détails votre dossier. Vous répondrez à un questionnaire sur votre situation patrimoniale actuelle, vos projets, votre aversion au risque et un « profil d’investisseur » vous sera proposé.

Si votre aversion au risque est importante, le mandat défensif investi principalement dans les fonds en euros et avec une exposition limité aux fluctuations du marché, vous sera proposé.

Pour un profil plus dynamique, vous serez orienté vers un mandat offensif composé principalement d’OPCVM investies en actions. L’espérance de gains sera plus importante mais le potentiel de perte également.

Le choix du mandat de gestion est donc très important et doit correspondre à votre profil. Tout le monde n’est pas à l’aise avec le risque même si l’espérance de gains est supérieure.

A partir de là, toute la gestion sera automatisée. Tous les épargnants ayant sélectionnés un profil auront la même gestion, les mêmes fonds dans les mêmes proportions. Cela explique, en grande partie, l’absence de frais supplémentaires. La mutualisation des fonds investis a ouvert la gestion pilotée à des clientèles moins fortunées.

La gestion pilotée de Boursorama est-elle vraiment sans frais ?

Il n’y a pas de frais supplémentaires mais cela ne signifie pas qu’il n’y a aucun frais. Investir dans des fonds via une assurance vie engendre nécessairement des frais.

- Les frais de gestion facturés par l’assureur et calculés sur le montant détenu dans l’assurance vie. Le taux de frais de gestion peut être différent selon que les encours sont investis sur des fonds en euros ou des Unités de Compte (UC) selon l’assureur.

Sur Boursorama Vie, les frais de gestion sur le Fonds en Euros et les frais de gestion sur les UC sont de 0,75% par an. - Les frais de gestion des fonds. Lorsque vous investissez depuis votre assurance-vie sur un fonds (= unité de compte = OPCVM), le gestionnaire de l’OPCVM en question se rémunère. Cette rémunération est directement prélevée sur la performance du fonds. Elle peut être de plusieurs types :

- Frais de versement : frais qui sont facturés lorsque vous investissez sur un fonds. Si vous investissez 100€ sur un fonds avec 4% de frais de versement, vous n’aurez que 96€ d’investis. Ces frais se font de plus en plus rares.

- Frais de gestion : ce sont les frais les plus courants. Le fonds prélève sur la performance de l’année sa commission de gestion. Par exemple, 1% du montant investi. Si la performance réelle de l’année était de 6%, vous ne toucherez que 5%. Les performances affichées pour les années passées tiennent déjà compte des frais de gestion.

- Frais de sur-performance : Lorsque la performance du fonds dépasse son indice de référence, le fonds prélève des frais supplémentaires sur cette surperformance. Par exemple, 15% de la sur-performance. Ce type de frais permet d’inciter les gérants d’un fonds à obtenir de bonnes performances et à battre leur indice de référence.

- Frais de sortie : frais facturés lorsque vous déinvestissez votre argent du fonds. Très peu de fonds appliquent encore ce type de frais.

Les distributeurs d’assurance vie comme Boursorama peuvent avoir négociés des conditions plus avantageuses pour leurs clients : absence de frais de versement etc. Toutes ces informations peuvent se retrouver dans les prospectus des fonds et dans les pages de présentation des fonds de Boursorama.

Si vous investissez sur des fonds dans une assurance-vie, vous paierez ces frais, que vous ayez choisi une gestion libre ou une gestion pilotée. La différence, c’est qu’en gestion libre, vous pouvez faire le choix de sélectionner des fonds qui facturent moins de frais.

Les mandats de la gestion pilotée Boursorama

Boursorama propose 5 mandats de gestion pilotée selon votre profil de risque. Tous les mandats de gestion pilotée sont gérés par Edmond de Rothschild Asset Management.

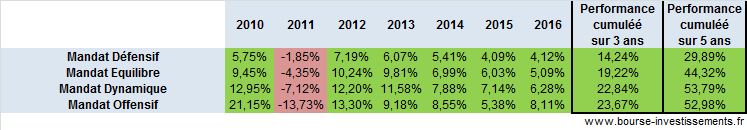

Voici les performances des mandats de gestion pilotée Boursorama sur les 3 dernières années.

Comparons maintenant ces performances avec les performances de leur indice de référence.

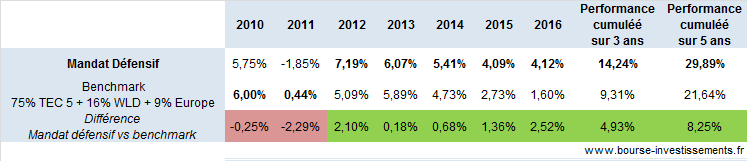

Performances du Mandat Défensif

L’objectif est la valorisation régulière du capital avec une faible exposition aux fluctuations des marchés financiers et une volatilité cible inférieure à 5%. L’investissement est effectué majoritairement en produits de taux.

Indice de référence : indice composite 75% TEC 5 + 16% MSCI World + 9% MSCI Europe

Le mandat défensif a offert un rendement très correct ces 3 dernières années pour un placement à risque limité. La performance oscille entre 4,09% et 5,41% chaque année. Le gérant a systématiquement battu son indice de référence .

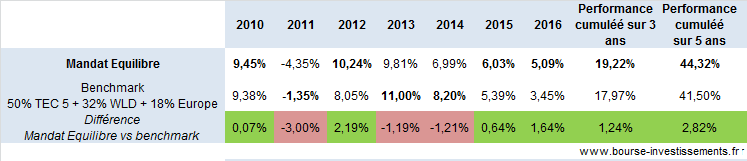

Performances du Mandat Equilibre

L’objectif est une valorisation attractive du capital grâce à une gestion discrétionnaire et de convictions, dans le cadre d’un risque contrôlé (volatilité cible inférieure à 10%). Le mandat est très largement diversifié pour permettre une exposition équilibrée sur les marchés d’actions internationaux et de taux, notamment via le fonds en euro, l’exposition actions étant comprise entre 30 et 70 %.

Indice de référence : indice composite 50% TEC 5 + 32% MSCI World + 18% MSCI Europe

Le mandat équilibre a offert un bon rendement ces 3 dernières années avec une performance cumulée de 19,22%. Le mandat équilibre a battu son indice de référence 2 années sur 3. La performance est fortement liée à la hausse du marché actions. Reste à voir le comportement de ce mandat dans une situation de baisse des marchés et si le compartiment obligataire (risque faible) pourra atténuer la baisse des actions.

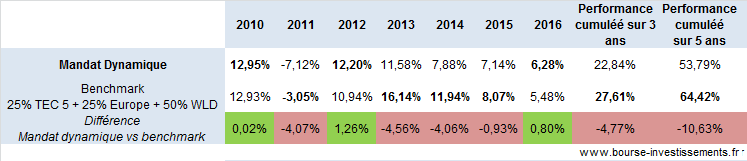

Performances du Mandat Dynamique

Le mandat a pour objectif la recherche d’une croissance dynamique, avec une volatilité cible inférieure à 16%.

Il est exposé majoritairement sur les principaux marchés actions. Toutefois, la part allouée au fonds en Euros (fonds Euro Exclusif) reste fixe : 10% du portefeuille.

Indice de référence : indice composite 25% TEC 5 + 50% MSCI World + 25% MSCI Europe

Le mandat Dynamique, fortement investi en actions, a eu une bonne performance dans l’absolu (22,84% sur 3 ans) mais son indice de référence a eu une performance de 27,85%. Le mandat est donc battu 2 années sur 3 par son indice de référence.

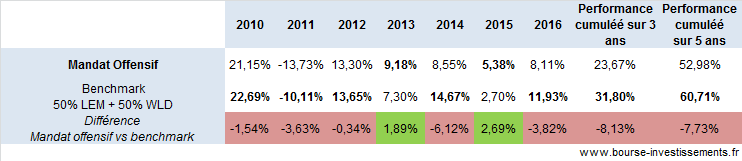

Performances du Mandat Offensif

Le mandat a pour objectif de valoriser offensivement le capital à travers une très forte exposition aux marchés actions, notamment à ceux des pays émergents. La part allouée aux Produits de taux restera systématiquement inférieure à 20%.

Indice de référence : indice composite 50% MSCI World + 50% MSCI Emerging Markets

La performance du mandat Offensif est de 23,67% sur 3 ans mais, c’est bien en deçà, de son indice de référence qui culmine à 32%. Le mandat offensif n’a battu qu’une seule année sur 3 son indice de référence. La différence de performance sur 3 ans est de 8,33%, ce qui est très important. Une gestion passive en investissant directement dans un tracker indiciel aurait donc généré une meilleure performance.

Performances du Mandat Réactif

Le mandat a pour objectif la recherche de la performance en adoptant une allocation flexible pouvant aller de 0% à 100% entre les différentes classes d’actifs en vue d’une exposition sur les marchés actions d’une part, les marchés des titres de créance et instruments du marché monétaire d’autre part.

Indice de référence : pas d’indice de référence indiqué car le caractère flexible ne permet pas de figer un indice de référence. Pour ma part, je considère que l’indice de référence du mandat réactif devrait être un mix entre fonds en euros, MSCI World et MSCI Emerging Markets.

Conclusion sur les performances de la gestion pilotée

On note que les mandats avec des stratégies de gestion défensives (Mandat Défensif et Mandat Equilibre) sur-performent leur indice de référence alors que les mandats avec des stratégies plus risquées (Mandat Dynamique et Mandat Offensif) sous-performent leur indice de référence.

La surperformance des mandats « défensifs » s’expliquent par la composition de leur indice de référence. Les indices de références des mandats Défensif et Equilibre contiennent une forte part de TEC 5 ans (Taux de l’Échéance Constante 5 ans) et ce taux de rendement actuariel a été fortement impacté par la baisse des taux obligataires. On peut être sûr que les gérants des mandats « défensifs » ont délaissé les produits de taux (risque très faible) pour des produits plus à risque (obligations corporate ou actions), ce qui a permis de booster les performances (en augmentant également le risque).

Les performances des mandats « défensifs » sont de qualité pour des mandats avec un risque faible mais ils sont à relativiser car les marchés actions n’ont pas connus de baisse ces 3 dernières années. Quels auraient été les impacts d’une baisse des marchés sur les mandats défensifs ?

Gestion pilotée vs Gestion Passive

La gestion pilotée et la gestion passive ciblent les mêmes personnes. Des épargnants qui ne veulent pas passer du temps à gérer leur épargne financière ou qui ne considèrent qu’ils n’ont pas les compétences nécessaires pour le faire.

La gestion pilotée (ou gestion active) a pour objectif de surperformer son indice de référence (benchmark). Un gérant achète et vend des fonds d’actions/obligations/produits de taux selon ses analyses et ses anticipations, espère faire mieux que la moyenne du marché.

La gestion passive ou indicielle vise à reproduire l’indice de référence. Au lieu d’essayer de sur-performer le marché, on prend la performance du marché. Par exemple, une gestion passive sur le CAC 40 consiste à répliquer les performances des 40 actions du CAC 40. Alors qu’une gestion active consistera à acheter seulement les actions du CAC 40 que l’on suppose être les plus performantes et à en vendre d ‘autres.

Dans les faits, la gestion passive sur-performe dans 80% des cas la gestion active (cf. Pourquoi les fonds sous-performent le marché ?), en partie à cause des frais engendrés par la gestion active.

Au lieu d’acheter les 40 actions du CAC40, on peut utiliser un tracker sur le CAC 40. Un tracker (ETF) est un instrument financier qui réplique un indice à moindre frais.

Pour obtenir une bonne performance, plusieurs stratégies sont possibles :

1) Investir dans un ou plusieurs fonds qui surperformeront le marché. Environ 20% de chance d’obtenir un fond qui surperforme le marché et 80% d’en trouver un qui le sous-performe.

2) Investir dans un ou plusieurs trackers qui répliqueront la performance du marché.

La stratégie 2 est la plus simple et statistiquement la meilleure même si elle n’est pas stimulante intellectuellement.

La stratégie 1 pourra vous demander beaucoup plus de travail pour des résultats aléatoires. Et empiriquement, le choix des fonds effectué par un gérant, y compris un gérant de la société Edmond de Rothschild, n’est pas meilleur.

Attention, tous les gérants ne sous-performent pas le marché, certains ont montré une capacité à sur-performer le marché à long terme et apporte une valeur ajoutée.

Les avantages de la Gestion Pilotée de Boursorama

- Accessible dès 300€ d’investissements

- Pas de frais de versement

- Aucune durée d’engagement, vous pouvez décider d’arrêter la gestion pilotée quand vous le souhaitez.

- Permet de se libérer l’esprit pour ceux qui ne veulent absolument pas gérer leur épargne eux-mêmes.

La gestion pilotée peut être une première étape pour quelqu’un qui n’a jamais accordé d’importance à la gestion de son épargne et qui décide de le faire. Cela peut être rassurant d’avoir un gestionnaire qui prend les décisions d’investissements à sa place.

Les inconvénients de la Gestion Pilotée de Boursorama

- Des performances parfois en deçà des indices de références

- Des fonds avec des frais élevés

- Historique des performances peu transparent

Si vous décider d’opter pour la gestion passive de votre patrimoine financier, un prochain article sera bientôt disponible pour vous aidez à sélectionner les supports d’investissements (fonds en euros, trackers) correspondants à votre profil de risque.

Vous dites: 2) Investir dans un ou plusieurs trackers qui répliqueront la performance du marché.

La stratégie 2 est la plus simple et statistiquement la meilleure même si elle n’est pas stimulante intellectuellement.

Quels pourraient être ces trackers?

Bien cordialement

Les trackers que je conseillerai sont :

1) LYXOR ETF MSCI WORLD (FR0010315770) qui suit l’indice MSCI WORLD (exposition mondiale)

2) LYXOR ETF ESTOXX50 (FR0007054358) qui suit l’indice Eurostoxx 50 (regroupe les 50 sociétés européennes qui ont les plus fortes capitalisations)

Petit retour d’expérience en ce qui me concerne : placement en mandat réactif sur les conseils de leur outil.

Résultats :

2016 : +2%

2017 : -3%

C’est vraiment l’investissement qui ne sert à rien mis à part leur permettre de facturer leurs frais de gestion. J’ai tout déplacé en mandat dynamique, nous verrons bien s’il y a bien une plus value ou si malgré les articles élogieux sur cette assurance vie on est vraiment sur un mauvais produit.

Bonjour

j’ai souscrit à un mandat d’assurance vie « Gestion Pilotée — Mandat Equilibré » chez Boursorama en février 2017

le rendement à fin janvier 2019 est de -3,13% !!!

sans compter les 125€ de frais de gestion tous les 3 mois

les autres mandats de type défensif et offensif constatent le même problème : https://www.boursorama.com/patrimoine/forum/assurance/detail/450426935/

je pense qu’il n’y a pas de véritable communication autour de ce sujet et les taux de rentabilités affiché par Boursorama que l’ont trouve sur le net sont trompeurs

ATTENTION IMPOSSIBLE DE SORTIR RAPIDEMENT D UN MANDAT

IL FAUT ATTENDRE L ACCORD DES GÉRANTS SI CEUX CI NE SONT PAS DISPO IL VOUS GARDENT EN OTAGE ,,,????

LES CONDITIONS NE SONT PAS CLAIRE SUR LE SITE 4,56 % DE REVENU EN RÉALITÉ PERDE DE 10

Bonjour,

Pour ma part à ce jour on est loin des gains indiqués sur le site de Boursorama (8,88% annoncés du 31/12/2020 au 31/10/2021 sur un support dynamique):

https://www.boursorama-banque.com/assurance-vie/

A titre d’exemple, je suis à +0,55% ce jour sur un support dynamique ouvert depuis le 14/01/2021 (dommage que je ne puisse mettre d’imprime écran ici)

Je fais beaucoup mieux avec des ETF et sur un support ISR Sycomore dynamique (+4,29% ouvert le 19/02/2021)