La SCPI Néo, créée en 2019, avec pour objectif un taux de rendement annuel supérieur à 5,5% a respecté sa promesse sur ces 2 premières années d’existence avec un dividende de 6,47% en 2019 et 6% en 2020 (malgré la crise du Covid).

La SCPI Néo, créée en 2019, avec pour objectif un taux de rendement annuel supérieur à 5,5% a respecté sa promesse sur ces 2 premières années d’existence avec un dividende de 6,47% en 2019 et 6% en 2020 (malgré la crise du Covid).

La stratégie d’investissement porte sur la transformation et vise à développer de nouvelles infrastructures de transport à faible impact environnemental, réhabiliter des actifs immobiliers délaissés, adapter l’usage des bâtiments (des bureaux deviennent des logements ou inversement), ou encore inventer d’autres modes de travail et de consommation (co-working, jardins partagés…).

La grande nouveauté apportée par la SCPI Néo, c’est l’absence de frais de souscription alors que ces frais représentent généralement entre 7 et 12% sur les SCPI à capital variable. Néo est la première SCPI de la société Novaxia qui a décidé d’innover sur le marché assez fermé des SCPI.

Avec le rendement promis (> 5,5%) et l’absence de frais de souscription, doit-on investir dans la SCPI Néo les yeux fermés ? C’est plus compliqué que cela, c’est ce que nous allons voir dans cet article. Une chose est sûre, avec cette initiative originale Novaxia fait une belle entrée sur le marché des SCPI.

Comment la société de gestion se rémunère-t-elle sans frais de souscription ?

Ce n’est pas parce qu’il n’y a pas de frais de souscription, qu’il n’y a pas de frais et qu’il faut investir dans la SCPI Néo sans réfléchir. Pour compenser l’absence de frais de souscription, la commission de gestion sur la SCPI Néo est de 18% TTC des loyers (contre 12% TTC en moyenne sur les autres SCPI). Au lieu de facturer à l’investisseur 10% (en moyenne) à la souscription puis 12% des loyers tout au long de la vie de la SCPI, Novaxia a choisi de facturer sa gestion uniquement sur les loyers avec ce taux de 18%. En cas de retrait avant 5 ans, une commission de retrait de 6% TTC s’applique également à votre investissement.

D’autres frais peuvent venir s’ajouter. La commissions sur travaux est de 6% contre 3,5% en moyenne sur les autres SCPI. Sachant que Novaxia est spécialiste dans la rénovation d’immeubles, cela peut avoir un impact. Il existe également une commission d’acquisition de 3,6% TTC pour couvrir « les prestations liées à l’identification et l’évaluation des opportunités d’investissements réalisées par la Société de Gestion pour le compte de la SCPI. » alors que ce type de commission est généralement inclus dans la commission de souscription chez les autres sociétés de gestion.

La SCPI Néo est-elle vraiment rentable malgré les frais de gestion plus élevés ?

Si on suppose un rendement de 5,5% (objectif de Néo), les loyers générés par la SCPI avant frais de gestion représenteront 6,7% (=5,5%/(1-18%)). Sur un loyer de 6,7%, une SCPI classique aurait ponctionnée en moyenne 0,804% chaque année, alors que Novaxia ponctionnera 1,206% chaque année. Cette différence de frais de gestion rapporté à la valeur de la part : 1,206% – 0,804% = 0,402% chaque année permet d’analyser la pertinence d’un investissement dans la SCPI Néo comparé à une SCPI classique.

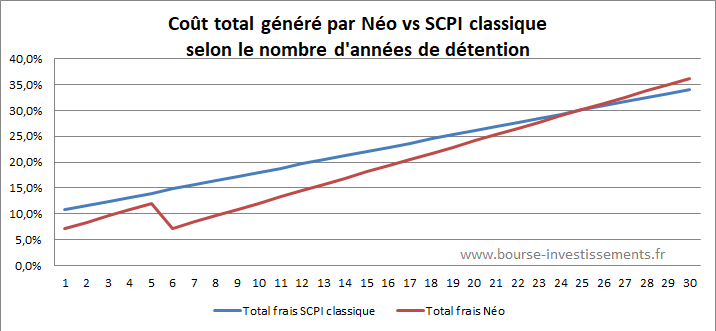

Le graphique ci-dessous présente l’ensemble des frais (souscription, retrait, gestion) rapportés à la valeur d’une part pour une SCPI classique (10% de frais de souscription, 12% de frais de gestion) et la SCPI Néo (6% de frais de retrait < 5 ans, 0% frais de souscription, 18% de frais de gestion) selon la durée de détention et en prenant comme hypothèse un loyer de 6,7% avant frais.

Si vous investissez moins de 5 ans : L’absence de frais de souscription sur Néo est avantageux malgré la commission de retrait de 6% TTC et les frais de gestion plus élevés. En effet, vous économisez en moyenne 4% TTC de frais de souscription comparé à une SCPI classique et l’impact lié aux frais de gestion plus élevés est « seulement » de 0,402% par année de détention.

Si vous investissez entre 5 et 25 ans : L’absence de frais de souscription est très avantageux et vous évitez également la commission de retrait de 6% TTC. Plus vous vous approchez des 25 ans de détention, plus le coût des frais de gestion de 18% (au lieu de 12% en moyenne) a un impact.

Si vous investissez sur plus de 25 ans : une SCPI classique avec des frais de souscription de 10% et des frais de gestion de 12% sur les loyers est plus rentable que la SCPI Néo. En effet, les frais de gestion plus élevés auront gommer l’absence de frais de souscription.

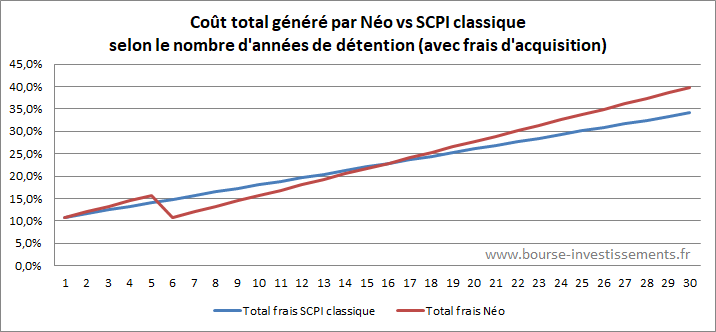

Si on prend en compte les frais d’acquisition d’immeubles que Novaxia refacture directement avec un taux de 3,6% TTC et qui sont généralement inclus dans les frais de souscription dans les autres SCPI, la rentabilité est moins évidente.

Si on considère que l’acquisition de nouvelles parts par un nouvel associé entrainera forcément l’achat de nouveaux immeubles, on doit prendre en compte ces fameux frais d’acquisition pour comparer les frais dans le temps selon la durée de détention. En prenant en compte l’ensemble de ces frais, la SCPI Néo génère moins de frais pour une durée de détention comprise entre 5 et 16 ans.

Le délai de jouissance des parts (le temps entre la date d’achat des parts et le moment ou les premiers dividendes sont perçus) est de 4 mois, ce qui est dans la moyenne des SCPI à capital variable.

Un rendement ambitieux supérieur à 5,5% ?

Pour atteindre ce rendement, Novaxia ne compte pas uniquement sur les loyers mais également sur les plus-values générées par la rénovation d’immeubles. 25% des résultats de la SCPI pourrait être liés à ces transformations. L’expertise de Novaxia est justement la restauration, la modernisation de bâtiments et le « renouvellement urbain ».

A noter que le parcours de souscription pour acquérir des parts de la SCPI Néo peut se faire entièrement en ligne, ce qui – théoriquement – réduit les coûts administratifs.

Alignement des intérêts des associés et de la société de gestion

Historiquement, les sociétés de gestion se rémunèrent à la fois sur les souscriptions (frais de 10% en moyenne) et sur les loyers (frais de gestion de 12% en moyenne). Si cette répartition peut paraitre logique, les frais de souscription peuvent provoquer un effet pervers : augmenter la collecte à tout prix. Pour augmenter sa rémunération une société gestion a 2 choix, augmenter les loyers (ce qui n’est pas facile) ou collecter davantage en attirant de nouveaux investisseurs (ce qui est beaucoup plus facile lorsque les épargnants sont à la recherche d’investissements alternatives aux livrets d’épargnes/fonds en euros dont le rendement tend vers 0%). En attirant de nouveaux investisseurs, la société de gestion génère des frais de souscription conséquent et augmente son résultat. Sauf qu’il faut bien investir cette collecte massive en achetant de nouveaux biens. Ces nouveaux biens sont généralement moins rentables que les anciens et font baisser au fur et à mesure la rentabilité de la SCPI, ce qui a un impact négatif sur les associés existants. Il y a donc une décorrélation entre les intérêts de la société de gestion et les intérêts des investisseurs (associés de la SCPI).

La suppression des frais de souscription par Novaxia (même s’il reste des frais d’acquisition) permet de réaligner les intérêts de la société de gestion et les intérêts des porteurs de parts. On peut espérer que la SCPI Néo inspirera d’autres acteurs du marché et tirera les frais de souscription vers le bas.

Comment sont rémunérés les intermédiaires, apporteurs d’affaires ?

Pour un investisseur classique, cette question importe généralement peu mais elle est importante pour comprendre la future dynamique de collecte d’une SCPI.

Dans un schéma classique d’investissement. Un investisseur prend contact avec un conseiller en gestion de patrimoine qui, après avoir analysé sa situation, lui propose d’investir dans une SCPI. La société de gestion rémunère ensuite le conseiller en gestion de patrimoine (CGP) en lui reversant une partie des commissions de souscription. Mais vous l’aurez compris s’il n’y a pas de commissions de souscription, il n’est pas possible de rémunérer les CGP de cette manière et donc les conseillers seront peu enclins à mettre en avant votre SCPI. Apparemment, Novaxia envisage un schéma de rémunération des apporteurs d’affaires basé sur les frais de gestion et non sur les frais de souscription comme pour les autres SCPI, encore une révolution. Il faudra voir si ce schéma de rétribution convient aux CGP.

La SCPI Néo aura également une autre difficulté pour collecter des fonds. Elle n’est adossé à aucun réseau bancaire. Ce n’est pas une obligation (plusieurs sociétés de gestion importantes ne sont pas adossés à une banque) mais les réseaux de banques de détails sont toujours une source importante pour distribuer des produits financiers.

Positionnement de la SCPI Néo

En plus de son positionnement « sans frais de souscription », la SCPI Néo bénéficie également d’un positionnement stratégique porteur. La stratégie d’investissement vise « à repenser la valeur de l’immobilier qui se situe aujourd’hui dans les changements des usages et des usagers ». Cette description peut sembler très marketing… En pratique Novaxia tente d’utiliser des modèles pour identifier des opportunités d’investissements dans des quartiers en transformation. La SCPI se positionne en France et à l’international avec la possibilité d’investir dans certains pays de l’OCDE afin de booster la performance (l’imposition étant moindre à l’étranger), un peu comme Corum.

Neo bénéficie également label ISR depuis le 30 novembre 2020. Un point fort compte tenu de l’importance que les initiatives RSE prennent dans le domaine de l’investissement.

La SCPI Néo n’est pas parti de zéro. Dès son lancement, elle était déjà dotée d’un fonds de départ provenant de Novaxia et des immeubles étaient déjà en cours d’acquisition avant la commercialisation officielle.

Qui est la société de gestion Novaxia ?

Novaxia Investissement est une société de gestion de portefeuille spécialisée dans l’épargne immobilière, comme AEW. Néo est sa première SCPI mais Novaxia proposait déjà plusieurs fonds investis dans l’immobilier, souvent avec des incitations fiscales (réduction de l’ISF ou de l’impôts sur le revenu).

Novaxia est spécialisée dans la transformation urbaine : anticiper les phénomènes d’urbanisation via un modèle systématique et réinventer la ville avec une intervention sur les immeubles en vue de les adapter à la demande. La SCPI Néo s’inscrit donc dans cette stratégie d’urbanisation avec une orientation française et internationale.

Créée en 2014, Novaxia Investissement est une société plutôt récente mais elle a déjà eu affaire à l’AMF qui l’a condamnée pour plusieurs manquements par le passé. La Commission des sanctions de l’AMF a retenu que Novaxia Investissement n’avait pas respecté les limites de frais administratifs et de personnel définies annuellement dans les prospectus de ses fonds, sans qu’il soit pour autant démontré que ces dépassements aient constitué des coûts injustifiés. Source : Communiqué de la Commission des sanctions de l’AMF. Cette décision fait l’objet d’un recours de la part de la société. Cette ancienne condamnation n’est pas forcément problématique car il y a eu plusieurs changements à la tête de Novaxia depuis et l’AMF suivra le dossier.

En effet, Nicolas Kert (ancien d’Amundi) a été remercié pendant la crise du covid et a laissé la place à Mathieu Descout en tant que président de Novaxia Investissement.

Est-ce que Joachim Azan, la personne sanctionnée dans le lien que vous donnez, est toujours dirigeant de la société de gestion ? Mathieu Descout n’a-t-il pas été dirigeant de la société au moment des faits ? Pourquoi sont-ils alors toujours en place ?