Comment déclarer vos gains sur le Bitcoin ?

=== Mise à jour Janvier 2021 ===

CHANGEMENT DE FISCALITE POUR LE BITCOIN

La nouvelle imposition est simple. Les plus-values sur les crytomonnaies (Bitcoin, ethereum etc.) sont imposables à la flat tax, soit 30% des gains (contre 62,2% pour l’ancienne imposition).

Si le taux d’imposition est simple à calculer, le calcul de la plus-value ne l’est pas forcément. En effet, les courtiers permettant d’acheter/vendre des cryptos tel que le Bitcoin ne fournissent pas d’Imprimé Fiscal Unique (IFU) comme les courtiers financiers le font pour les autres produits financiers (actions, obligations, warrants etc.).

Comment reporter ses gains sur sa déclaration de revenus ?

Exonération

Les personnes réalisant moins de 305 € de vente de cryptomonnaies au cours d’une année d’imposition sont exonérées.

Calcul de la plus-value imposable

La plus-value nette imposable est la somme des plus-values effectuée sur l’ensemble des cryptomonnaies moins la somme des moins-values effectuées sur l’année.

Remplir sa déclaration

Pour déclarer vos gains sur votre déclaration de revenus, il faut remplir un formulaire annexe, le formulaire 2086 « DÉCLARATION DES PLUS OU MOINS-VALUES REALISÉES SUITE À DES CESSIONS D’ACTIFS NUMÉRIQUES ET DROITS ASSIMILÉS ».

Ce formulaire peut être assez long à remplir car il vous oblige à renseigner l’ensemble de vos ventes de cryptomonnaies. Les opérations à déclarer sont :

- les opérations de conversion de cryptomonnaies en devise monétaire d’Etat

- l’utilisation de cryptomonnaies comme moyen de paiement pour l’achat d’un bien ou d’un service réel.

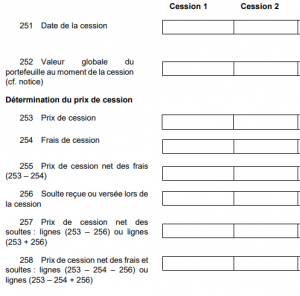

Les informations à remplir pour chaque opération éligible se découpent en 3 parties :

- Identification : les informations sur la cession, date de cession, valeur du portefeuille de cryptomonnaies au moment de la cession etc.

- Détermination du prix de cession : prix de cession de la cryptomonnaie, frais de cessions (courtage) etc.

- Détermination du prix total d’acquisition du portefeuille d’actifs numériques : fractions de capital initial contenues dans le prix total d’acquisition etc.

Certaines lignes sont calculées automatiquement si vous faites votre déclaration en ligne.

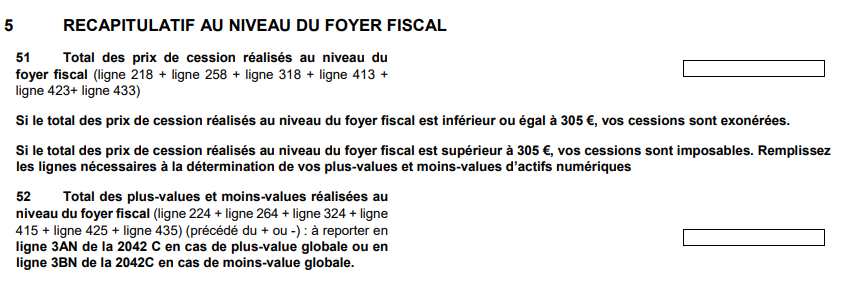

Une fois l’ensemble des champs remplis, vous pourrez calculer le total des prix de cession réalisés par votre foyer fiscal et le total de la plus-value générée.

Le montant total des plus-values réalisées doit également être reportée dans votre déclaration de revenus annuelle, dans la case 3AN « Plus-values de cession d’actifs numériques » de la déclaration 2042C. Si vous avez réalisé une moins-value sur l’ensemble de vos ventes de cryptos, vous pouvez remplir la ligne 3BN mais cette moins-value n’est pas imputables sur les plus-values de cession sur d’autres actifs financiers (actions, obligations etc.) et n’est pas reportable sur les années suivantes.

C’est cette plus-value, recopiée en case 3AN, qui sera soumise à un taux d’imposition de 30% (12,8% d’impôts sur le revenu et 17,2% de prélèvements sociaux.)

Exemples d’imposition du Bitcoin :

Revente d’un Bitcoin pour 20000€ en décembre 2020

Calcul de la plus-value : montant de la vente – montant de l’achat = 20 000 – 1 400 = 18 600 €

Imposition :

Les plus-values sur les cryptomonnaies (Bitcoin, ethereum etc.) sont soumis à la flat tax (30%) qui se décompose en 17,2% de prélévements sociaux et 12,8% d’impôts sur le revenu.

Prélèvements sociaux = 17,2% * Plus-value = 17,2% * 18 600 = 3199,2 €

Impôts = 12,8% * Plus-value = 12,8% * 18 600 = 2380,8 €

Imposition totale = Impôts + Prélèvements sociaux = 2380,8+ 3199,2 = 5580 €

Votre plus-value de 18 600€ engendrera donc une imposition de 5580€.