Les hedge funds Short Biased misent sur la baisse de certains titres en utilisant la vente à découvert (VAD). Ils gagnent de l’argent si le titre sélectionné baisse mais également en plaçant les liquidités dégagées lors de la vente à découvert.

Cette stratégie est très risquée à long terme car les marchés boursiers sont historiquement haussiers.

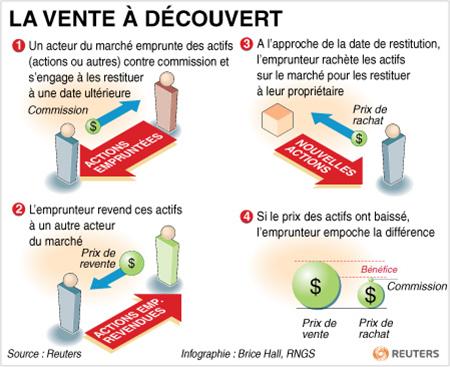

Explications sur la vente à découvert (short selling) et son utilisation par les hedge funds.

La vente à découvert

(Short Selling)

La vente à découvert permet de vendre une action que l’on ne possède pas et de l’acheter plus tard. Habituellement, on achète puis on vend car on anticipe une hausse. Par exemple, on achète Total à 30 € on a comment objectif de revendre à 35 €.

La vente à découvert permet de miser sur la baisse. On va vendre Total à 35 €et racheter l’action à 30 € (si le cours descend à ce prix). On gagnera donc de l’argent sur la baisse de l’action.

En pratique, on emprunte une action à une personne qui l’a en portefeuille, on la vend, on essaie de la racheter moins chère et on la rend à la personne qui nous l’a prêtée.

Exemple de vente à découvert :

Si le hedge fund pense que Natixis va avoir des difficultés et que son action va baisser, il peut miser sur la baisse de celle-ci.

Imaginons que le cours de Natixis soit à 20 € (comme lors de son introduction).

Le hedge fund va emprunter 100 000 actions Natixis à une autre banque B qui les possède (moyennant une petite rémunération). Il vend ensuite les 100 000 actions à 20 € l’unité sur le marché et dégage donc 2 millions d’euros.

L’action Natixis chute et sa valeur passe de 20 € à 5 €. Le gérant du hedge fund décide à ce moment là de déboucler sa position, c’est-à-dire de racheter les actions et les rendre au prêteur.

Le hedge fund achète 100 000 actions Natixis à 5 € l’unité, ce qui fait une dépense de 500 000 €.

Enfin, il rend les 100 000 actions Natixis à la banque B qui lui avait prêté ainsi qu’une commission dépendant de la durée d’emprunt des actions.

Le hedge fund a alors gagné 2 000 000 – 500 000 = 1 500 000 € sur la chute de l’action Natixis en utilisant la vente à découvert. On peut également soustraire du bénéfice le coût de l’emprunt d’action, par exemple 3 % des 2 millions, soit 60 000 €.

Beaucoup se demande l’intérêt pour la banque B de prêter des actions. Dans l’exemple, la banque B a prêté 100 000 actions Natixis alors qu’elle valait 20 € et les a récupérées valant 5 €.

Pour la banque B l’important n’est pas la valeur des actions sur le marché. Elle possédait (pour diverses raisons) 100 000 actions Natixis et comptait les garder peu importe les variations du marché. En les prêtant elle a pu gagner les intérêts de l’emprunt.

Il faut également comprendre que statistiquement il y avait 1 chance sur 2 que l’action montre ou qu’elle baisse. Si l’action Natixis était montée, la banque aurait récupéré des actions valant plus que celles qu’elle avait au départ prêté.

Il n’y a pas de perdants constants dans l’histoire, chaque entité à sa propre stratégie.

La vente à découvert est également utiliser par les hedge funds Long Short Equity (LSE) pour se couvrir face au risque du marché (hedging) où tout simplement pour prendre une position baissière (short) sur une action jugée survalorisée par le gérant.

Optimisation de la trésorerie

Les hedge funds appliquant une stratégie Short Biased optimisent leurs revenus au maximum. Pour cela, ils placent l’argent dégagé par la vente des actions empruntées.

Si l’on reprend l’exemple précédent, le hedge fund a emprunté des actions puis a gagné 2 000 000 € en les vendant. Avant de racheter les actions Natixis, le hedge fund Short Biased peut placer ces 2 millions d’euros sur un placement rémunéré pour augmenter son rendement. Il devra ensuite racheter les actions et les rendre au prêteur.

Conclusion

La stratégie Short Biased est généralement inversement corrélée au marché. Elle peut être compliquée à appliquer car la vente à découvert n’est pas autorisée dans certains pays et la fiscalité est parfois contraignante.

Autre désavantage, les marchés boursiers sont historiquement haussiers, appliquer une stratégie Short Biased dans sa globalité sur une longue période est donc statistiquement défavorable.

Cette stratégie est particulièrement efficace en période de crise (où plutôt juste avant que la crise ne débute).