« Le cours de cette action est manipulé », voilà un refrain que nous entendons souvent à tort et à travers.

Il existe plusieurs méthodes pour manipuler les marchés boursiers (chasse aux stops loss, rumeurs, spoofing, layering), la plupart sont illégales mais certaines sont plus difficiles à repérer que d’autres.

La liquidité est un facteur important, une action peu liquide sera plus facilement manipulable qu’une action du CAC 40.

N’importe qui peut manipuler le cours d’une action (mais pas n’importe laquelle), cela peut être fait par un trader particulier ou par un trader professionnel travaillant pour un hedge fund, un courtier ou une banque d’investissement. Cependant, il faut garder à l’esprit qu’une banque d’investissement s’adonnant à ce type de pratique a largement plus à perdre qu’un trader particulier.

Une banque d’investissement ou un courtier qui se fait prendre pour manipulation de marché risque une amende mais également de perdre la confiance de ses clients (cela semble bête mais c’est primordial dans ce milieu) et surtout, le régulateur peut lui interdire tout simplement de traiter sur le marché qui a été la cible de la manipulation boursière, ce qui a des conséquences dévastatrices. C’est un peu comme retirer son permis de conduire à un taxi.

Un particulier risque « seulement » une amende proportionnelle à l’ampleur de la manipulation.

Les robots de trading sont responsables ?

On parle beaucoup d’automates de trading qui utiliseraient des algorithmes complexes pour manipuler les marchés boursiers mais un automate ne fait que reproduire de manière automatisée et plus rapidement ce qu’un trader humain pourrait faire.

Les manipulations de marchés ne sont pas nées avec l’apparition des algo de trading. On peut très bien manipuler le cours de bourse de certaines actions en passant des ordres à la main. Seules certaines stratégies de trading haute fréquence dont je parlerai dans un prochain article ne sont pas reproductible par un trader humain.

D’ailleurs, beaucoup de robots de trading ont pour objectif de tromper les autres robots de trading et non les petits actionnaires qui représente une part infime du volume de transactions.

La stratégie Momentum ignition consiste à envoyer des ordres d’achat/vente pour faire bouger le marché dans une direction donnée, ou plutôt faire croire aux autres acteurs que le marché va dans une direction donnée.

Ex : envoi rapide et annulation de nombreux ordres d’achat, certains ordres seront exécutés, cela va tromper les algorithmes des autres traders qui croiront à une hausse court terme du marché.

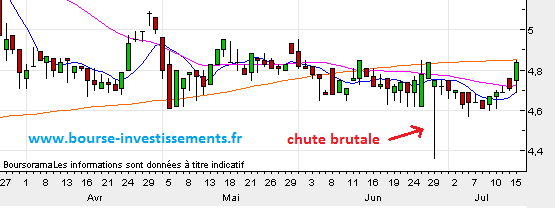

La chasse aux stops loss

Les automates peuvent également partir à la chasse des stop loss, ces ordres de « protection » qui se déclenche qu’une fois qu’un prix a été atteint. En envoyant soudainement une quantité importante d’ordres de vente, le trader va déséquilibrer le carnet d’ordre et faire baisser le prix de l’action, ce qui déclenchera les ordres de vente stop loss qui accentueront la baisse déclenchant d’autres stop loss etc.

Les ordres stop loss déclenche un ordre de vente au prix du marché lorsqu’un prix a été atteint à la baisse.

Les ventes au prix du marché peuvent faire chuter les prix de manière importante selon la liquidité de l’action et la quantité d’ordre d’achat dans le carnet d’ordre.

Une fois que l’action aura bien chuté, le trader va racheter les actions qu’il avait vendu pour déclencher la baisse, à un prix bien inférieur, dégageant un bénéfice proportionnel à la baisse engendrée. La plupart du temps le prix de l’action retrouve son cours normal quelques minutes plus tard, lorsque les acheteurs reviennent.

Les actions à faible volume de transaction sont particulièrement vulnérables à ce type de pratique qu résulte de la manipulation de marché et qui est interdite, contrairement aux stratégies d’anticipation.

Les autorités de régulation aux Etats-Unis sont très vigilantes sur ce type de pratique et les sociétés de trading prisent la main dans le sac pour avoir manipuler le marché risquent de lourdes amendes et des sanctions. Les manipulations de marché de type « chasse aux stop loss » sont particulièrement facile à prouver et à vérifier car le nombre de transaction est relativement faible et les autorités de régulation des marchés financiers ont accès aux identités des acheteurs/vendeurs.

Ces cassages de stops laissent une trace très visible sur les graphiques boursiers qui affichent les prix les plus bas et les plus haut de la journée.

Attention à ne pas céder à la paranoïa

Il est facile de spéculer sur le fait qu’un « méchant trader » ait tenté de manipuler le marché en faisant sauter les stop loss. On voit souvent ces messages sur les forums de type Boursorama. En pratique, ces baisses brutales qui déclenchent les stop loss sont souvent produites par la vente à tout prix (au prix du marché) d’une ligne d’action d’un montant important par un intermédiaire peu rigoureux qui n’a pas vérifié la liquidité du marché et la profondeur du carnet d’ordre.

Ex : un cadre hérite d’un compte titre composé de small caps, il demande à son banquier de liquider les positions pour récupérer du cash, celui-ci passe un ordre de vente au prix du marché qui va déséquilibrer le carnet d’ordre des actions les moins liquides et provoquer des fortes baisses.

Sur certaines actions, une vente de 3000€ à tout prix peut faire baisser le prix de 10% et déclencher des stop loss qui viendront accentuer la baisse.

Cette légende de la chasse aux stops est entretenue par les mauvais traders qui n’assument pas leur choix et qui préfèrent imaginer un complot contre eux. Il existe une façon simple de ne pas perdre de l’argent sur les cassages de stops, ne pas utiliser d’ordre stop loss à seuil de déclenchement. Si vous avez acheté des actions d’une société, cela doit être pour une raison concrète.

Les « cassage de stops » sont donc beaucoup moins répandu qu’on ne le pense. Lorsque cela se produit de manière intentionné, c’est généralement l’oeuvre d’un hedge fund situé dans juridiction exotique ou d’un trader indépendant (plusieurs condamnations ont eu lieu un Angleterre). Les cibles les plus courantes sont évidemment les small caps peu liquide.

Les stops loss ne sont pas visibles par les professionnels. Contrairement à ce qu’on lit souvent, les ordres stops ne sont ni visibles par les particuliers, ni par les professionnels. Cette histoire d’un carnet d’ordre complet pour les traders professionnels est une pure invention colportée par des personnes ne connaissant absolument pas les marchés financiers.

Les ordres stop sont des ordres conditionnels qui sont géré par votre courtier. Lorsque la dernière transaction effectuée sur le marché se fait à un prix inférieure ou égale à la limite du stop loss, votre courtier envoie sur le marché un ordre de vente au prix du marché.

Avant que ce prix ne soit atteint, seul vous et votre courtier connaissent le niveau de déclenchement de votre stop.

Les traders professionnels n’y ont pas accès puisque cette information ne se trouve pas au niveau du marché, elle n’a pas encore été envoyée.

Et votre courtier n’a aucun intérêt à utiliser cette information car :

– il ne voit que les ordres de ses propres clients, ce qui ne suffirait pas à déclencher une baisse et le gain serait très limité.

– s’il est pris, il risque une amende et de perdre sa licence de négociation sur les marchés, ce qui signifie faire faillite, tout ça pour un gain de quelques milliers d’euros…

L’impact des rumeurs

Pour manipuler un cours de bourse, une ancienne méthode consistait à vendre à découvert une action, propager une fausse rumeur négative, attendre que les autres investisseurs pris de panique vende leurs actions et racheter plus bas. Ou à l’inverse, acheter des actions d’une société, propager une rumeur positive et revendre au plus haut.

Il est beaucoup plus difficile pour le régulateur de prouver qu’une manipulation a eu lieu grâce à une fausse rumeur car il est quasi impossible de remonter à la source.

Les rumeurs des forums

Un forumeur boursorama s’était spécialisé dans cette technique il y a quelques années, il ciblait une action assez illiquide, préparait un petit plaidoyer sur l’action « fortement décoté, PER de X, gros potentiel après la découverte de Y, forte croissance attendue au prochain trimestre » et achetait pour plusieurs milliers d’euros de l’action en question provoquant par la même occasion une hausse du titre.

Venait ensuite la phase de promotion de l’action, il postait ensuite sur tous les forums boursorama des conseils d’achats qui pouvait être bref « ça up ça up, + 60% dans la journée » ou plus élaboré avec une mini analyse de l’action.

Pour accentuer le phénomène, il posait ces messages avec différents pseudonymes, renforçant la rumeur.

Certains petits actionnaires crédules, en quête de conseil, se précipitaient pour acheter des actions avant que la hausse ne finisse.

Dans un premier temps, l’afflux de nouveaux acheteurs alors que la liquidité était nulle faisait augmenter encore davantage le cours de l’action. L’instigateur profitait de l’arrivée de ces nouveaux acheteurs pour vendre les actions qu’il avait acheté au plus bas. Cette pression vendeuse faisait ralentir puis baisser le prix de l’action, les nouveaux actionnaires voyant cela vendaient les actions qu’ils venaient d’acheter faisant s’écrouler le prix de l’action qui revenait à son prix de départ.

L’instigateur de la rumeur avait alors gagné plusieurs milliers d’euros, ceux qui avait acheté dans les premiers réussissaient généralement à dégager un faible gain ou à limiter les pertes alors que la grande majorité des apprentis traders étaient en moins-value. Cette même moins-value qui avait permis à l’initiateur de la rumeur de gagner de l’argent.

Cette technique de manipulation du marché peut également fonctionner dans le sens inverse, on parle dans ce cas là de bashing.

Pour limiter ces rumeurs, l’Autorité des Marchés Financiers (AMF) rappelle que toute personne donnant un avis sur une valeur, sans indiquer simultanément la position prise préalablement par elle sur cette même valeur, et tirant profit de cette situation, est susceptible de constituer un manquement de diffusion de fausse information, conformément aux dispositions de l’article 632-1 alinéa 2 du règlement général de l’AMF.

Les rumeurs en salle des marchés

Les rumeurs ont toujours un impact important sur les variations journalières d’une action ou du marché en général.

La plupart des traders en salle de marchés veulent savoir si les autres traders, d’autres banques, sont long ou short, si ils sont acheteurs ou vendeurs. Un institutionnel qui est vendeur sur le marché action exercera une pression vendeuse sur le marché. Une position de plusieurs dizaines ou centaines de millions ne se déboucle pas en quelques minutes.

Si une banque est vendeuse, les autres traders voudront comprendre pourquoi et en profiteront pour vendre à découvert également, puis ils rachèteront leurs positions moins chères à la banque vendeuse qui n’aura pas pu écouler toute la quantité qu’elle souhaitée vendre initialement.

Les traders les plus anciens passent souvent encore par un courtier à la voix, plus cher qu’un passage d’ordre électronique car en discutant avec son courtier on peut savoir si d’autres ‘gros’ sont vendeurs ou acheteurs, cela permet de tâter le marché.

Le courtier ne doit pas révéler les positions de ses clients car il a un devoir de confidentialité mais il donne souvent une tendance.

Les techniques de manipulation de marché tel que le spoofing, le layering seront abordées dans un prochain article traitant du trading haute fréquence.