Le fonds en euros est le support de prédilection de l’assurance-vie car le risque de perte de capital est quasi-nul et le rendement était jusqu’à présent encore attractif (environ 4 % net) pour les profils sécuritaires. Le capital placé ne peut pas être perdu et l’assureur garantit un taux minimum de rémunération.

Avec la crise financière et la crise des dettes souveraines en Europe, certains français ont peur de perdre l’argent placé dans ces assurances vie.

Nous allons étudier les conséquences et les impacts financiers liés à plusieurs scénarios :

- Faillite d’un ou plusieurs pays européens

- Faillite du distributeur du contrat assurance-vie

- Faillite de l’assureur émettant le contrat d’assurance-vie

Les fonds en euros sont essentiellement investis en obligations libellées en euro. L’assuré est censé récupérer au moins son investissement initial à terme, le capital est garanti.

Impact de la faillite d’un pays européen sur le fonds en euros

Pour calculer l’impact qu’aurait la faillite d’un pays européen sur un fonds en euros, il faut d’abord étudier la compositions des fonds en euros proposés dans les assurances vie et la part qui est investie dans les obligations d’états (dettes d’états).

Contrairement à ce que l’on peut entendre parfois dans des pseudo-reportages télévisés, les fonds en euros ne sont pas totalement investis dans des obligations d’états. La plupart sont majoritairement investi dans des obligations européennes du secteur privée.

Le tableau ci-dessous présente la part d’obligations d’états ou d’obligations d’entreprises publiques détenue par quelques grands fonds en euros. On notera que la répartition est très disparate selon les contrats, Euromulti ne possède que 9,93 % d’obligations d’états (contre 62,17 % d’obligations du secteur privé) alors qu’Eurossima est investi à 46 % dans les dettes des pays européens.

| Fonds en euros |

Part d’obligations d’états ou d’entreprises publiques (2011) |

| Fonds Eurossima |

46 % |

| Fonds Afer |

30,8 % |

| Fonds Spirica |

29 % |

| Fonds Euromulti |

9,93 % |

Sur cette part d’obligations d’états, il faut ensuite distinguer la part dans des obligations d’états « sûrs » de celle investie dans des obligations d’états qualifié « à risque » tels que les PIGS (Portugal, Irlande, Grèce, Espagne).

En effet, détenir une part importante d’obligations d’états n’est pas forcément négatif si le remboursement de la dette n’est pas menacé, les obligations d’états (ou bons du trésor) restent encore l’un des actifs les moins risqués.

Selon l’AGEFI l’exposition brute des 8 assureurs (Aegon, Allianz, Axa, CNP, Munich Re, Scor, Swiss Re et ZFS) aux PIGS représenterait seulement 2,8 % des investissements totaux.

L’exposition des fonds en euros aux dettes souveraines des pays PIGS est donc en moyenne très faible. Par exemple, l’exposition du fonds en euros Sélection Rendement du Crédit Mutuel à la dette souveraine des pays à risque est de 1 % (2,1 % si on inclue l’Italie).

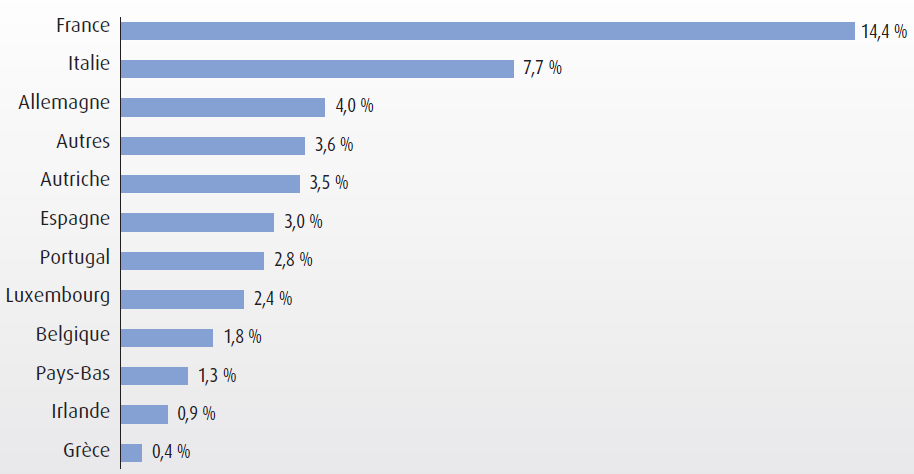

Certains fonds en euros sont tout de même plus exposés, c’est le cas d’Eurossima qui est composé à 46 % de dettes européennes. Étudions la répartition des obligations d’états détenues par Eurossima (tableau ci-dessous) qui semble être le fond le plus exposé.

L’exposition aux PIGS du fonds en euros Eurossima est donc de 0,4% (Grèce) + 0,9% (Irlande) + 2,8% (Portugal) + 3% (Espagne) = 7,1 %.

Il ne faut pas oublier que le fonds en euros est à capital garanti, c’est à dire que c’est l’assureur qui devra essuyer les pertes engendrées par un défaut de paiement et non l’assuré. L’assuré pourra simplement voir son rendement légèrement diminué.

Scénario de faillite de la Grèce : Imaginons que la Grèce fasse un défaut de paiement total, l’impact pour l’assureur sur le fonds en euros serait de 0,4 %, ce qui n’est guère significatif puisque le rendement annuel redistribué est d’environ 4 %.

Le rendement du fonds en euros serait simplement diminué mais le capital de l’assuré ne serait pas touché.

Scénario de défaut partiel de la Grèce et de l’Irlande : Dans le cas d’un défaut partiel de paiement (plus probable qu’un défaut total), les dettes seraient restructurées, par exemple à hauteur de 50 %. Une restructuration à 50 % des dettes grecque et irlandaise aurait un impact de (0,4 % + 0,9%) * 50 % = 0,65 % sur le fonds en euros Eurossima (celui qui semble le plus exposé).

Scénario de faillite de tous les PIGS : Ce scénario est clairement un scénario catastrophe, cela signifierait la faillite et la restructuration des dettes de 4 pays européens. : le Portugal, l’Irlande, la Grèce et l’Espagne.

Avec une restructuration de 50%, l’impact serait de de 3,55 %.

Avec une restructuration de 100 %, c’est à dire un défaut total des 4 pays PIGS, l’impact serait de 7,1 %.

Si ce scénario se réalise, les fonds en euros seraient certainement un problème bien annexe comparés à d’autres mais les risques pour l’assuré seraient très limités.

L’assureur ne pourrait alors plus simplement compenser la perte de capital par une baisse du rendement versé, il piocherait alors dans son PPE, Participation pour Provisions aux Excédents.

Le PPE est une sorte de tirelire dans lequel l’assureur met chaque année une part des bénéfices qu’il ne redistribue pas aux assurés. Ces bénéfices sont mis de coté et l’assureur a l’obligation de les redistribuer à ses assurés dans les 8 ans qui suivent. Cette réserve permet généralement aux assureurs de lisser le rendement de leur fonds en euros sur plusieurs années en distribuant une partie des réserves lors des mauvaises années.

C’est uniquement dans le cas où les provisions du PPE seraient insuffisantes pour compenser la perte que les bénéfices de l’assureur seraient impactés.

Dans tous les cas, le capital de l’assuré ne serait pas entamé car c’est l’assureur qui doit garantir le capital, seul le rendement du fonds en euros pourrait diminuer (ce qui est très probable à terme après une remontée des taux).

Si les bénéfices de l’assureur ne compensent pas les pertes engendrées par la faillite de PIGS, que les fonds propres de l’assureur ne lui permettent pas d’encaisser une perte sur un exercice et que l’assureur n’est pas racheté, le cas de la faillite de cet assureur serait envisageable. Ce cas de figure est traité un peu plus loin dans le paragraphe « Faillite de l’assureur émettant le contrat d’assurance-vie« .

Faillite du distributeur du contrat assurance-vie

Avant de traiter la possible faillite d’un assureur, un autre cas peut être étudié, celui de la faillite du distributeur de l’assurance-vie.

Si vous avez souscrit une assurance-vie avec un contrat fonds en euros garanti Eurossima chez Ing Direct, que se passera-t-il si l’assureur du fonds Eurossima résiste mais que Ing Direct fait faillite ?

Dans ce cas, vous ne perdez rien, vous restez propriétaire du contrat fonds en euros que vous avez souscrit. Une solution sera ensuite mise en place pour vous permettre de transférer votre contrat ou d’effectuer des retraits selon les modalités de mise en faillite ou de rachat du distributeur d’assurance-vie (Ing Direct dans notre exemple).

Remarque : Ing Direct a été juste été pris pour l’exemple car il propose le contrat fonds en euros Eurossima, sa situation n’est pas particulièrement critique et rien ne fait actuellement penser à une faillite.

Faillite de l’assureur émettant le contrat d’assurance-vie

Dans le cas extrême où plusieurs pays européen comme l’Italie ou l’Espagne seraient en situation de défaut de paiement impactant fortement le fonds en euro d’un assureur. L’assureur devra absorber les pertes engendrées par la restructuration des dettes de ces états sans toucher au capital des souscripteurs du contrat.

Si la perte est trop importante et que l’assureur présente un exercice en perte, les fonds propres de l’entreprise devront être suffisants pour la couvrir. Dans le cas contraire l’assureur devra procéder à une augmentation de capital pour renforcer ses fonds propres.

Si l’augmentation de capital est impossible ou insuffisante, 3 solutions :

- l’assureur se fait racheter par un autre assureur de taille plus importante et dont les fonds propres sont suffisants pour couvrir les pertes

- l’assureur se fait nationaliser

- l’assureur fait faillite

Dans les 2 premiers cas la situation a peu d’impact sur le souscripteur du contrat qui ne subit aucune perte de capital. Le cas de la faillite est plus complexe.

En cas de faillite de l’assureur, le fonds de garantie des assurances de personnes entrerait en jeu.

Fonds de garantie des contrats assurance-vie

Le fonds de garantie des assurances de personnes interviendrait pour indemniser les possesseurs de contrats de l’assureur mis en faillite. Le montant garanti s’élève à 70 000 euros maximum par contrat et par assureur. Cette garantie est effective que l’épargne soit placée dans des fonds en euros ou dans des fonds d’investissement risqués.

Cas 1 : Si vous aviez 100 000 euros sur un contrat d’assurance vie fonds en euros chez un même assureur, vous ne serez dédommager que de 70 000 euros, vous perdrez alors 30 000 euros de capital.

Cas 2 : Si vous aviez 70 000 euros sur un premier contrat chez un assureur A et 30 000 euros sur un deuxième contrat fonds en euros chez un autre assureur B. Si les 2 assureurs font faillite, vous serez dédommager de 70 000 + 30 000 = 100 000 €, soit la totalité de votre capital investi.

Ces 2 exemples mettent en relief l’importance de la diversification des contrats d’assurance-vie et des assureurs. Il n’est pas forcément pertinent d’avoir 2 fois le même contrat fonds en euros chez 2 assureurs différents.

Attention : Les mutuelles proposant des contrats d’assurance-vie ne sont pas toutes couvertes par des fonds de garantie. Le fonds de garantie des mutuelles serait en attente des décrets d’applications précisant son mode de fonctionnement. Si vous êtes dans ce cas, renseignez-vous auprès de votre mutuelle.

Un fonds de garantie qui n’est pas à la hauteur ?

J’entends beaucoup de détracteurs à ce fonds de garantie dire dans les médias que ce fonds serait totalement inefficace dans le cas de la faillite d’un assureur ou d’une banque car il n’est actuellement capitalisé qu’à hauteur de 500 millions d’euros ce qui correspond à seulement 0,05 % de l’encours garanti.

Les réserves du fonds seraient donc largement insuffisantes en cas de sinistre et les assurés ne pourraient pas récupérer leur argent.

En pratique, en cas de faillite d’un assureur, le fonds serait recapitalisé par l’état et/ou par les banques (en fonction de leur solvabilité à cet instant) pour faire face aux besoins d’indemnisation.

Le fonds de garantie n’a jamais eu pour objectif de posséder assez de réserves pour indemniser les faillites des plus grosses banques-assurances mais il pourra compter sur le soutien de l’état dans ce cas de figure.

Conclusion

Le capital placé sur un fonds en euros est garanti par l’assureur et les montants détenus par l’assureur garantis par un fonds. Le risque de perte de capital d’un contrat fonds en euros placé dans une assurance vie est quasi nul.

La plupart des fonds en euros sont peu exposés aux dettes souveraines des pays à risque (PIGS) et nous avons vu que même les fonds les plus exposés pourraient absorber les pertes liées au défaut de paiement partiel ou total d’un ou plusieurs pays européens.

Le scénario de la faillite d’un assureur dû au défaut de paiement d’un pays n’est pas le plus probable pour l’instant, nous avons vu qu’il existait de nombreuses alternatives avant la mise en faillite et que même après la faillite des solutions existaient pour récupérer l’argent en jeu.

Possédant 2 contrats d’assurance vie de 70.000€ chacun chez le même assureur, l’un à mon nom, l’autre au nom de mon épouse, en cas de faillite, serions-nous indemnisés de 2 fois 70.000€.

Oui. Votre épouse et vous-même serez remboursé de 70 000 euros chacun, soit 140 000 € au total.

Un couple qui a un compte joint pourra également bénéficier d’une garantie de 140 000 euros.

Bonjour,

Notre couple pacsé possède 4 contrats Fonds Euros, (dont 2 PEP) chez le même Assureur.

En cas de faillite, serions-nous indemnisé à hauteur de 70.000 euros maximum pour chacun de ces 4 contrats (280.000 euros maximum) ou 70.000 euros maximum par assuré (140.000 euros maximum) ?

Merci d’avance pour votre réponse

Bonsoir,

La garantie limite à 70 000 € par assureur et par assuré.

Si une même personne possède plusieurs contrats chez le même assureur (où plutôt dont l’émetteur est le même assureur), la limite sera toujours de 70 000 € en tout.

Il vaut donc mieux diversifier en prenant des fonds en euros chez des assureurs différents.

Dans votre cas, vous récupérerez 70 000 € chacun, soit 140 000 € au total.

Cordialement;

Bonjour,

1. Que deviendrait un contrat Fonds € en cas d’éclatement de la zone Euro ?

2. Que deviendrait un contrat Fonds € en cas fin de la monnaie € ?

3. Dans le cas extrême entrainant la faillite de plusieurs assureurs les montants en jeu seraient très certainement astronomique. L’état serait il en capacités d’intervenir sans faire banqueroute sachant qu’il est lui même déjà endetté d’environ 1700 Milliards d’€ ?

Merci d’avance pour votre réponse

En cas de faillite d’états comme la France ,ou,pour l’éviter,d’une sortie de l’euro ,les états et les assurances ne pourront-ils pas décréter un moratoire comme après guerre?

Risquons nous de voir nos dettes actuelles en euro devenir remboursables en francs dévalués bien sur ?

Par ailleurs que deviendront nos comptes en euro ou mèmè les billets de ban que en euro ?

j’ai 180 000 euros a placé.

le courtier de ma banque me propose de placé par son intermédiaire cette argent dans des compagnies d’assurances.

si je place par tranche de 70 000 euros en fond euros dans 3 assurance différentes en passant par cette banque.

suis je sûr de récupérer mon argent en cas de faillite de ma banque ou des assurance qu’il m’a souscrit dans les autre compagnie.

merci pour votre réponse.

Bonjour

je possede une assurance vie de 150000 en fonds euros

dois je limiter le montant à 100000 euros max garantis en cas de pb ?

Merci

Bonjour,

J’ai placé de l’argent sur une assurance vie, par l’intermédiaire d’un courtier indépendant.

Ce courtier profite de toutes les opportunités pour faire progresser mon capital en l’adossant sur des UC et le protégeant par arbitrage sur des fonds en euros, quand les marchés baissent.

Qui gèrerais mon contrat , si mon courtier devenait indisponible (décès, maladie, condamnation…) en particulier si le capital est exposé, car sur des UC ?

Merci de votre réponse.